До края на 2023 г. лихвите по жилищните кредити у нас могат да нараснат до 4-5%, а тези по потребителските заеми - до 10%. Тази прогноза правят финансисти на база на твърдия курс на Федералния резерв на САЩ към охлаждане на кредитирането и овладяването на инфлацията, който Европейската централна банка следва с няколко месеца закъснение.

Още преди година ФЕД започна поетапно вдигане на ключови лихви, като наскоро обяви, че до края на март 2023 г. нивата им ще достигнат около 4.6%. ЕЦБ през юли и септември също предприе увеличения с 0.5 и 0.75 процентни пункта на лихвата за рефинансиране, като я извади осемгодишен период на отрицателни стойности, и предупреди за нови увеличения в следващите месеци. След тези действия централните банки в Европа се надпреварват да вдигат основните лихви.

Заради валутния борд БНБ не може да извършва подобни действия, но още от юли търговските банки у нас започнаха плахо да реагират. Някои от по-големите финансови институции предприеха първа стъпка -

премахване на наказателните такси за големи влогове,

които бяха въвели заради излишъка на свободни пари. ОББ, Уникредит Булбанк, Пощенска банка, КВС Банк (бивша Райфайзенбанк) освободиха собствениците на сметки с над 200 хил. лв. от заплащането на 0.7% годишна такса над тези суми.

Други по-малки банки отново възстановиха олихвяването на спестяванията след отрицателни стойности, като например Алианц България, а някои значително повишиха доходността, като Инвестбанк, до 1.11% за 12-месечните депозити.

Показателно за обръщането на тенденцията е обявеният от БНБ нов основен лихвен процент за октомври.

За първи път от шест години той е различен от нула - 0.49%

БНБ не определя ОЛП, а само го изчислява по специална методика на база на индекса на сключените сделки с овърнайт депозити в левове между банките в България. Този индекс дълго време бе отрицателна величина, но през септември вече са направени сделки с положителна доходност, което е довело и до промяната на ОЛП.

Месечната статистика на БНБ също показва, макар и плах, ръст на лихвите по депозитите. Спестяванията на фирмите за първи път от повече от две години излизат с положителна средна доходност. При домакинствата средният лихвен процент по новите депозити расте втори пореден месец до 0.17%, след като юли бяха отчетени 0.13%.

Банките обаче все още са свръхликвидни, така че по-смели движения нагоре в лихвите по спестяванията скоро едва ли ще видим. Което за кредитополучателите е добра новина, защото именно от лихвите по депозитите зависи в голяма степен лихвата по заемите.

Първи ефекта на политиката на затягане на кредитирането,

ще усетят новите кандидати за банкови заеми. Това дори вече е видимо при потребителските заеми, където статистиката отчита слаб ръст на средните лихвени нива през юли и август и за първи път от половин година насам те надхвърлят 8%.

"Истината е, че много банки не продължиха промоционалните си оферти и това води до увеличение на средната лихва по потребителските заеми", обясни кредитният консултант Тихомир Тошев. Той подчертава, че в действителност лихвата по потребителските банкови заеми е по-ниска - около 5-6%, докато в статистиката на БНБ включва и значително по-скъпите бързи кредити, отпускани от специализираните дъщерни дружества на банките.

При новосключените ипотеки засега няма видима промяна - поне от данните за юли и август.

От 1 октомври обаче имаме

първа банка, обявила поскъпване на жилищните кредити

за нови клиенти - физически лица. Това е ОББ, която повишава лихвата по ипотеките с 0.11 процентни пункта.

Големият въпрос е кога банките ще започнат да вдигат лихвите по вече сключените заеми?

Хората, които изплащат банкови заеми с фиксирани лихви, не би трябвало да се притесняват от предстоящо увеличение. Факт е обаче, че дългосрочни заеми почти не се сключват с фиксирана лихва или ако има такава, то тя важи само за първите една-три, най-много до пет години от плана за погасяване.

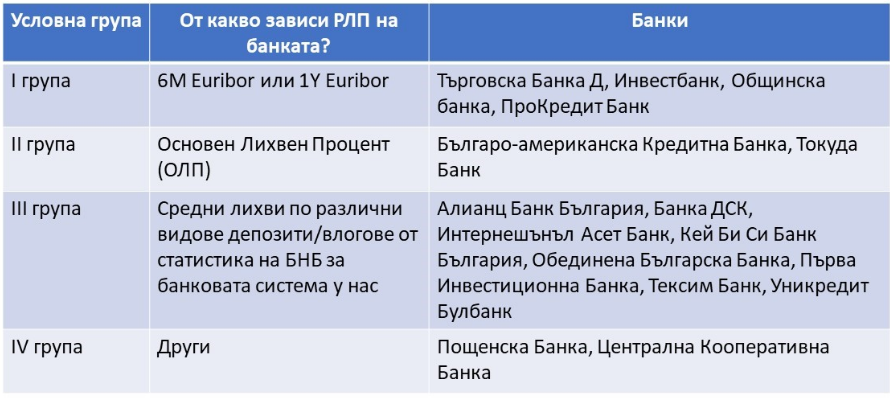

Лихвите по кредитите в повечето случаи у нас са съставени от плаваща компонента и твърда надбавка, която зависи от срочността на заемите и риска. Откакто БНБ престана да определя през 2018 г. индекса СОФИБОР, всяка търговска банка сама избира с каква база да съобрази плаващата лихва по заемите и с каква периодичност да прави корекции.

"Повечето банки, сред тях и всички по-големи, са приели за база средномесечните нива на лихвите по депозитите, които се оповестяват всеки месец от БНБ. Последните години те достигнаха нулата, което бе причина банките да намаляват лихвите по кредитите на своите клиенти. Сега започва обратният процес. И ако няма бързо вдигане на доходността по спестяванията, не би трябвало да има бърз ръст на лихвите по заемите", посочва Тошев.

Експертите от финансовата платформа "Моите пари" обаче не смятат, че банките ще следват точно тази логика. "Очаквам банките да предприемат с голямо закъснение повишение на лихвите по депозитите, подобни стъпки дори ще бъдат оставени за накрая, преди това ще се увеличат лихвите по кредитите", смята Десислава Николова от "Моите пари".

Има български банки, избрали за база индекса EURIBOR - средното лихвено ниво, при което банките в еврозоната си разменят срочни депозити в евро, или ОЛП - основния лихвен процент на БНБ. И двата индекса рязко тръгват нагоре. EURIBOR, който допреди няколко месеца бе отрицателна величина, сега е 1.8% за шестмесечния индекс и 2.6% за 12-месечния. Така че домакинствата, теглили кредити от банки, които се водят от стойностите на EURIBOR и ОЛП, засега, изглежда, че ще бъдат най-потърпевши.

Експертите обаче смятат, че банкерите у нас

няма да бързат да вдигат лихвите по действащите заеми

Както не са го направили досега две от банките, избрали за референтна стойност инфлацията. "При повечето банки промяна в действащите договори ще има чак догодина", прогнозира кредитният консултант Тихомир Тошев. Той посочва, че всяка банка следва своя политика в зависимост от цената на ресурса, който предоставя за заеми, и от агресивността, с която иска да расте и да набира клиенти. "Някои просто ще изчакат, за да видят какво ще предприемат другите", смята Тошев.

На подобно мнение е и Десислава Николова: "Заради конкуренцията и все още голямата ликдивност дори и след предстоящото, трето поред, увеличение на лихвите от ЕЦБ банките у нас може би ще задържат още няколко месеца покачването на лихвите по кредитите".

Освен това лихвите ще растат плавно и на стъпки, като междувременно очакванията са работадателите да увеличават възнагражденията в отговор на инфлацията.

Сметките на "Кредит Център" показват, че увеличение на лихвата със стъпка от 0.5 процентни пункта, при средното ниво на изтеглените жилищни кредити от 140 хил. лв., ще вдигне месечната погасителна вноска с 10-20 лв. Потребителите обаче трябва да очакват няколко такива покачвания в рамките на година-две, като прогнозите са за нарастване на лихвата по жилищните кредити докъм 4-5%, при сегашните 2.5%. Ако лихвата скочи двойно, то месечната вноска би се оскъпила с около 130 лв. докъм 740 лв. при срок на погасяване 25-30 години.

"За хората с ипотечни кредити подобно увеличение на вноските няма да създаде големи затруднения, защото по правило те са с по-високи доходи, стабилна работа или бизнес, с някакви спестявания", коментира Тошев.

По-големи проблеми може да се очакват при потребителските кредити,

където получателите им са по-чувствителни на повишение на разходите. Средният размер на потребителския заем е около 15 хил. лв. унас, които се погасяват за 10 години. Ако парите са изтеглени при 6% ГПР и цената се вдигне до 10%, то месечната вноска от 167 лв. ще скочи на близо 200 лв.

По отношение на бързите кредити експертите не очакват някакви промени в лихвите, защото те са достатъчно високи и ново покачване ще ги направи несъбираеми.

Източник: "Моите пари"