От днес влизат в сила новите изисквания на БНБ за жилищните кредити. По този повод "Кредитланд" и "Моите пари" са направили изчисления какъв ще е ефектът на ограничителните мерки, които важат за новите банкови заеми - отпускани от 1 октомври нататък, или при предоговаряне след тази дата на вече отпуснати заеми.

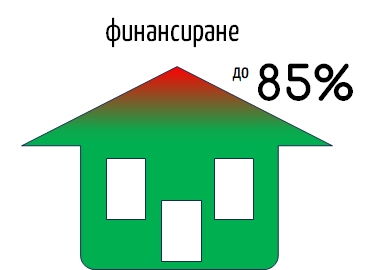

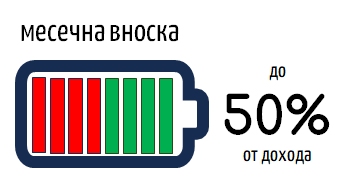

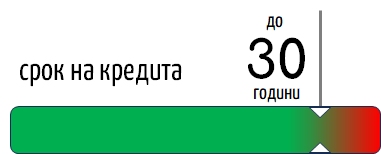

"Новите кредитни стандарти са в три основни направления - максимално финансиране, максимален срок на кредита, максимален размер на вноската по кредита", припомнят финансовите анализатори:

| Промените | До 1 октомври | След 1 октомври |

|---|---|---|

| Максимален процент на финансиране |

до 90% | максимум 85% |

| Съотношение Дълг/Доход | 60 – 65% | максимум 50% |

| Максимален срок на кредита |

до 35 г. | 30 г. |

Ограничението ще направи банките по-предпазливи при отпускането на ипотечни заеми и ще намали риска от прекомерно задлъжняване на кредитополучателите.

Ограничението ще направи банките по-предпазливи при отпускането на ипотечни заеми и ще намали риска от прекомерно задлъжняване на кредитополучателите.

По-малкият процент банково финансиране предполага по-голямо самоучастие на кредитоискателя при покупката на имота. За жалост, не малък процент кандидати за кредит разполагат с минимално или никакво самоучастие и занапред за тях ще е по-трудно да си осигурят нужното финансиране.

До момента  максималният размер на задължението към дохода на кредитоискателя беше в границите между 60-65%. Според данни на БНБ за първото тримесечие на 2024 г., около 23% от новоотпуснатите кредити са били одобрени при Дълг/Доход над 50%.

максималният размер на задължението към дохода на кредитоискателя беше в границите между 60-65%. Според данни на БНБ за първото тримесечие на 2024 г., около 23% от новоотпуснатите кредити са били одобрени при Дълг/Доход над 50%.

Сега ограничението "до 50%" ще пази кредитополучателите от високи разходи по кредита, които при неблагоприятни стечения на обстоятелствата могат да станат непосилни. Но по-стриктната оценка на доходите ще затрудни получаването на желания размер кредит за кредитоискатели с по-ниски доходи.

Досега, макар и рядко, имаше заеми със срок на погасяване до 35 години. Намаляването на максималния срок означава по-големи месечни вноски,но пък ще намалее общата изплатена сума по кредита. Доходите отново имат значение - потенциално по-високите вноски биха били по възможностите на клиенти с по-високи доходи.

Ефектите

• Процент на финансиране. Изискването на БНБ за максимум 85% от стойността на имота означава, че кредитоискателите вече ще трябва да осигурят по-голямо самоучастие. В цифри – минимум 15% от стойността на имота. Това ще направи покупката на имот по-трудна за хора с ограничени спестявания. Компенсирането на липсващите спестявания може да бъде реализирано например с допълнителен потребителски кредит. Тук обаче отново роля изиграва изискаването за максимален размер на съотношението Дълг/Доход. Бидейки по-ниско занапред, то също ще ограничи възможностите за получаване на допълнително финансиране.

• Дълг/Доход е е показателят с може би най-голямо значение и ефектът върху кредитополучателите ще бъде най-силен. На практика, кредитоискатели с по-ниски доходи, ще имат по-ограничени възможности за финансиране поради значително по-малкия максимален размер на дълга, който ще могат да си позволят. Това е свързано както с максималния размер на кредита, така и с максималния срок, който ще могат да си позволят.

• Срок на кредита. Както вече стана ясно, срокове на погасяване над 30 г. не са често срещани в момента. Поради тази причина изискването на БНБ няма да окаже съществено влияние върху кредитоискателите. Влияние, обаче, отново ще окаже съотношението Дълг/Доход. Колкото по-ниско става то, толкова по-ниска месечна вноска предполага. Ниската месечна вноска при висок размер на кредита от своя страна предполага по-дълъг срок на кредита. Напълно е възможно при равни други условия, поради по-ниското съотношение Дълг/Доход, на кредитоискател да му се наложи да кандидатства за кредит за срок над 30 г. При новите изисквания на БНБ това няма да е възможно, което разбира се ще бъде затруднение за клиентите с по-ниски доходи да получат нужното финансиране.

Промените в числа:

Клиент на банка с чист доход иска вземе кредит за покупка на жилище с площ 100 кв.м. и средна цена 2000 евро/кв.м. - тоест цената на имота е 200 000 евро (392 000 лв.).

Досега:

» Кредит: 85% от стойността на имота = 333 200 лв.

» Срок на кредита: 35 г.

» Съотношение Дълг/Доход: 60% от дохода = 1500 лв.

» Месечна вноска: 1 209 лв.

След 1 октомври

» Срок на кредита: 30 г.

» Съотношение Дълг/Доход: 50% от дохода = 1 250 лв.

» Месечна вноска: 1334 лв.

От изчисленията с е вижда, че дори промяна само в срока на кредита и съотношението дълг/доход, клиентът в примера няма да може да си позволи същия кредит, респ. имот. Причината е, че „новата“ месечна вноска би надвишила със 125 лв. максималната, която може да си позволи. В този случай кредитоискателят би следвало да се насочи към по-евтин имот (по-ниска цена на кв.в.) и същата площ в друг район или към по-малък имот в същия район.

е вижда, че дори промяна само в срока на кредита и съотношението дълг/доход, клиентът в примера няма да може да си позволи същия кредит, респ. имот. Причината е, че „новата“ месечна вноска би надвишила със 125 лв. максималната, която може да си позволи. В този случай кредитоискателят би следвало да се насочи към по-евтин имот (по-ниска цена на кв.в.) и същата площ в друг район или към по-малък имот в същия район.

План Б?

След 1 октомври максималният размер на месечната вноска на кредитоискател с описания профил би бил 1250 лв. Вземайки предвид срока на кредита и лихвата, изчисленията показват, че максималният възможен кредит в случая вече ще е 312 235 лв. (почти 21 000 лв. по-малко), респ. пределна стойност на имота – 367 335 лв.

С други думи, ако кредитоискателят държи имотът да е в същия район, може да потърси нещо с по-малка площ. В случая – около 94 кв.м., вместо 100 кв.

Другата възможност е, ако държи на площта, да потърси имот в по-евтин район - където цените са около 1875 евро/кв.м.

Разбира се, тези изчисления са само ориентировъчни - нюансите при всяка една кредитна и имотна сделка са много повече и специфични за всеки клиент.

Покупка на имот в строеж

Изискванията на БНБ няма да подминат клиентите, които вече са капарирали имоти „на зелено“ или в процес на строеж, предупреждава анализът на Кредитланд и Моите пари. Въпросителните са свързани с осигуряването на финансиране, когато имотът вече е с Акт 14, 15 или 16. Рисковете при този вид сделки произтичат от първоначалните разчети (за възможност за получаване на кредит) и новите реалности след 1 октомври.