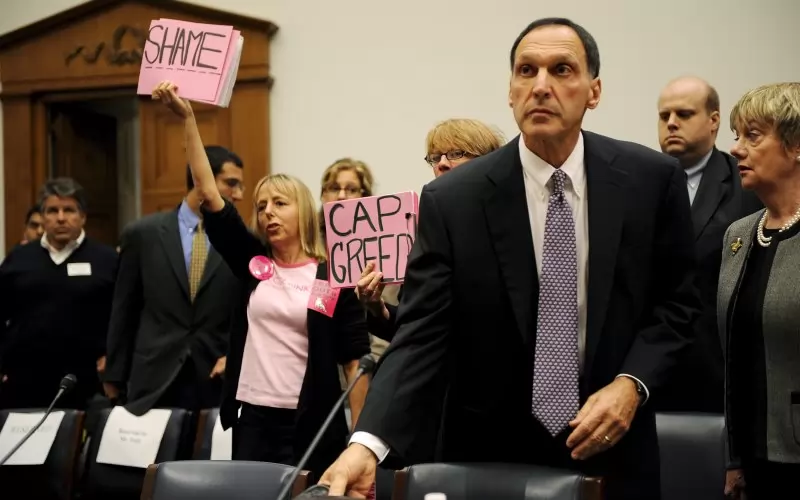

Преди десет години се пукна балонът на американския пазар на недвижими имоти, последва фалит на банковия гигант "Лемън брадърс" и американската икономика изпадна в дълбока рецесия. Борсовият пазар се срина и акционерите загубиха почти 7 трилиона долара. Само за две години почти 9 милиона американци загубиха работата си. Сметката платиха американските данъкоплатци. После законодателят наложи строги ограничения на финансовия бранш. Централните банки по цял свят наводниха пазарите с пари и намалиха основните лихвени проценти до нула. Всички се надяваха, че фирмите ще могат да вземат изгодни заеми от банките, за да инвестират, а потребителското търсене ще се засили. И този план успя.

Напоследък американската икономика бележи ръст от над 4%. От тримесечие на тримесечие американските фирми постигат рекордни печалби, на трудовия пазар има почти пълна заетост, а курсовете на акциите на Уолстрийт бележат рекорд след рекорд. Само през последните седмици пазарната стойност на два американски концерна надвиши един трилион долара - Епъл и Амазон. Барометърът на потребителското търсене достигна най-високото си ниво от десет години насам. Американският президент Доналд Тръмп се зарадва в "Туитър" на "блестящите резултати". Дори Федералният резерв (Централната банка) се изказа оптимистично за американската икономика.

Но виното малко нагарча. Благодарение на разхлабената монетарна политика планината от дългове на частните домакинства, фирмите и държавите глобално е нараснала със 74 процента до рекордните 247 трилиона долара. Само за сравнение САЩ имат 19 трилиона долара вътрешен дълг. По данни на Института за международни финанси само през първото тримесечие на 2018 година задълженията са нараснали с 11 процента в сравнение с предходната година. Според професор Итай Голдстайн от Университета на Пенсилвания след прегряването на кредитния пазар обикновено следва икономически спад. Политиката на нулевите лихви предизвиква и още един ефект. Тя прави

привлекателни рисковите инвестиции с високи печалби,

или т.нар. "високолихвени вложения". "Колкото по-добре се развива икономиката, толкова по-оптимистични и готови на риск стават инвеститорите", каза Голдстайн, цитиран от "Дойче веле".

Големите задължения стават опасни тогава, когато все повече фирми не погасяват дълговете си. А в момента лихвите се покачват. Големите фирми могат да погасяват голяма част от дълговете си, като вземат нови заеми, но при нови и значително по-високи лихви. А това увеличава разходите им. Ситуацията се усложнява и от това, че растат и потребителските лихви - по кредитните карти и заемите за жилища и коли. И потребителите са принудени да затягат коланите. Тогава парите остават под дюшеците, а не постъпват в касите на фирмите. Което означава за тях двойно натоварване, тъй като покрай високите разходи намаляват приходите им. Така че този път проблемът не са банките. "От кризата насам те са регулирани много по-добре", казва Сюзън Лунд, един от авторите на изследването на института "МакКинзи" за глобалната задлъжнялост. То стига до извода, че планината от дългове, натрупани от фирмите по света, е достигнала сумата от 66 трилиона долара. Повечето икономисти смятат, че проблемът се корени в комбинацията от покачващи се лихви, очакваното свиване на потребителското търсене и забавената конюнктура.

Сегашната фаза на възстановяване е втората най-дълга фаза в американската история. Но икономиката бележи циклично растеж и спад, казват икономисти като Лакшман Ахутан. Той е основател на Института за изследване на икономическите цикли. След криза като тази от 2008 г. идват ниските лихви. Потребителите, държавите и фирмите вземат изгодни заеми, дълговете им растат и икономиката бележи ръст. За предпазване от прегряване - под формата на инфлация - Централната банка повишава лихвите. И кръгът се затваря. Според Ахутан

сега предстои охлаждане на американската икономика

Инвеститорите споделят това мнение. Рей Дейлио, основателят на най-големия хедж-фонд Bridgewater Associates, вярва, че американската икономика все още не е, но скоро ще се превърне в балон. Според него рискът от рецесия още преди следващите президентски избори през 2020 г. е сравнително голям - около 70 процента.

В момента най-големите икономики в света се разхождат по много тънък лед и нямат фискалните, валутните и извънредните инструменти да се борят със следващия икономически спад, написа наскоро британският писател и бизнес редактор Амброус Евънс-Причард в статия за британския в."Дейли телеграф". Цял списък с най-висшите кризисни ветерани се опасяват от една още по-необуздана депресия от рецесията на „Леман“. Последствията за либералната демокрация са отрезвяващи. „Нямаме способност да обърнем икономиката“, заяви Мартин Фелдщайн, председател на Националното бюро за икономически изследвания на САЩ. „Когато дойде следващата рецесия, тя ще бъде по-дълбока и по-дълга от предишната. Нямаме стратегия за справяне с нея“, заяви той. Професор Фелдщайн, който е и бивш председател на съвета на икономическите съветници към Белия дом, описа един мрачен сценарий, по-близък до депресиите от 70-те години на XIX и 30-те години на XX век, отколкото каквото и да е преживяване в поствоенната епоха. Той предупреди, че десетилетието на изключително ниски лихвени проценти и валутни стимули от страна на американския Федерален резерв е принудило акциите на Уолстрийт да поддържат нива на кръвоизлив. Цените на акциите неизбежно ще се сринат до земята.

Според професора по време на следващия „мечи пазар“, най-вероятно предизвикан от скок в 10-годишните доходи на Министерството на финансите, съществува риск от разрив на 10 трилиона долара от активите на американските домакинства. Каскадните „ефекти на богатство“ ще изцедят икономиката на дребно с 300 до 400 милиарда долара на година, предизвиквайки рецесионните сили да метастазират. „Фискалните дефицити се движат към 1 трилион долара и съотношението на дълга вече е два пъти по-голямо от преди едно десетилетие, така че има малко място за фискално разширение“, заяви той, говорейки в кулоарите на форума „Амброзети“ за световни въпроси.

Еврозоната е изправена дори пред по-лоша съдба,

когато глобалният бизнес цикъл се преобърне, тъй като Европейската централна банка трябва тепърва да изгради буфери за безопасност срещу дефлационен шок. Наполовин изградената постройка на монетарния съюз почти гарантира, че всякакъв отговор ще бъде твърде малък и твърде закъснял.

„Европейците нямат фискален резерв. Те нямат нищо. Вие поне си имате своя централна банка и хазна във Великобритания, така че ще бъдете по-щастливи“, заяви той. „Марио Драги ще бъде много щастлив, когато напусне ЕЦБ, защото не е ясно как ще се измъкнат от това, когато все още имат 0-процентови лихви. Те не могат да изиграят номера с евтиното евро отново“, поясни професорът пред "Дойче веле". Стряскащо е, че доходността на облигациите все още е негативна върху падежите за пет или повече години в Австрия, Белгия, Финландия, Германия, Ирландия и Холандия (макар и вече да не е така във Франция, което е интересно). Това е доказателство за дълбок структурен проблем.

ЕЦБ вече се ангажира предварително да държи своя референтен процент на минус 0.4 процента до края на 2019 г. Дотогава глобалната икономика ще бъде остро уязвима, тъй като хиперактивността от данъчните облекчения и разходите за инфраструктура на Доналд Тръмп ще изчезне. САЩ навлизат в неясни и опасни води. Журито обсъжда дали може – в крайна сметка – да последва примера на Япония и да избута съотношението на публичния дълг към нивото на стратосферата (245 процента от БВП).

Разликата е, че японците са най-големите спестители и външни кредитори. Американците трябва да внасят капитал, за да финансират двойните си дефицити. Чуждестранните инвеститори притежават половината акции на облигациите на американската хазна. Те няма да финансират балонни дефицити безкрайно. Професор Фелдщайн твърди, че американците ще трябва сами да покриват по-голяма част от товара и това ще „изтласка“ американските пазари за облигации с ударни ефекти за акциите.

Оливие Бланшар, бивш главен икономист на Международния валутен фонд, твърди, че САЩ имат достатъчно буфери, за да се справят с една обикновена рецесия, но ще трябва да скъсат книгата с правила при един дълбок спад. Докато листът с финансовия баланс на Федералния резерв вече е „плашещ“ с 4.2 трилиона след предишните рундове на количествено облекчение, сега може да стигне много по-високо ниво. „Ако имаме нужда от него, тогава очевидно ще го удвоим и нищо ужасно няма да се случи“, заяви той пред форум на Федералния резерв в Бостън.

Бланшар поясни, че Федералният резерв може да купува акции. Банката на Япония вече го прави. Тя е най-големият притежател на борсово търгувани фондове на борсата в Токио. „Това може да свърши работа и дори още по-добра работа от закупуването на дълги облигации“, добави той.

Една нова криза може да разкрие друг огромен проблем.

Конгресът на САЩ е завързал ръцете на американската хазна

и Федералния резерв, пораждайки сериозни съмнения относно това дали властите могат законно да повторят кризисните мерки, които спасиха финансовата система през 2008 г. Това, което спаси капитализма тогава, бяха светкавичните ходове на Федералния резерв и американската хазна да заздравят пазарите за търговска хартия и обезпечените с активи пазари на ценни книжа, както и да спрат труса върху индустрията на паричния пазар. Това костваше 1.5 трилиона долара в спешни заеми, за да бъде прекратен порочният кръг. „Тези сили бяха критични за спиране на паниката през 2008“, твърдят те.

Често се забравя и че Федералният резерв спаси също европейската финансова система, когато глобалните пазари за финансиране на долара се свиха в дните след срива на „Леман“ и АИГ. Стана почти невъзможно да се просрочат доларови кредити за повече от три месеца. ЕЦБ и нейните служители не успяха да създадат долари, отчаяно нужни за подсилване на вътрешнобанковите пазари в Европа. Федералният резерв отговори с ликвидни обменени линии в щатски долари към централните банкови връстници, премахвайки всички ограничения върху дивия уикенд на 14 октомври 2008 година. Проблемът днес е, че Федералният резерв вече няма власт да прави това. Той има нужда от одобрението на Министерството на финансите на САЩ и съответно на Белия дом.

Притеснителният въпрос е дали Тръмп ще откаже да „спаси“ Европа в случай на криза, задълбавайки в техния проблем, или ще се опита да използва тази огромна власт като лост за политически или търговски цели. Накратко, вече не е ясно дали има кредитор за краен случай, който да стои плътно зад доларизираната глобална финансова система и който е способен да реагира незабавно в случай на криза.

Гордън Браун предупреди преди дни, че липсата на глобална солидарност заплашва да остави една порочна ситуация, когато следващата буря удари. Почти всички политически оцелели от последната криза са съгласни с него.